日本時間 2012/09/14 (金) 01:30ごろ発表

Press Release

Release Date: September 13, 2012

For immediate release

Information received since the Federal Open Market Committee met in August suggests that economic activity has continued to expand at a moderate pace in recent months. Growth in employment has been slow, and the unemployment rate remains elevated. Household spending has continued to advance, but growth in business fixed investment appears to have slowed. The housing sector has shown some further signs of improvement, albeit from a depressed level. Inflation has been subdued, although the prices of some key commodities have increased recently. Longer-term inflation expectations have remained stable.

Consistent with its statutory mandate, the Committee seeks to foster maximum employment and price stability. The Committee is concerned that, without further policy accommodation, economic growth might not be strong enough to generate sustained improvement in labor market conditions. Furthermore, strains in global financial markets continue to pose significant downside risks to the economic outlook. The Committee also anticipates that inflation over the medium term likely would run at or below its 2 percent objective.

To support a stronger economic recovery and to help ensure that inflation, over time, is at the rate most consistent with its dual mandate, the Committee agreed today to increase policy accommodation by purchasing additional agency mortgage-backed securities at a pace of $40 billion per month.(いわゆるQE3実施決定!月400億ドルのMBS買い入れ!ドルをジャブジャブ刷りまくり!) The Committee also will continue through the end of the year its program to extend the average maturity of its holdings of securities as announced in June, and it is maintaining its existing policy of reinvesting principal payments from its holdings of agency debt and agency mortgage-backed securities in agency mortgage-backed securities. These actions, which together will increase the Committee's holdings of longer-term securities by about $85 billion each month through the end of the year, should put downward pressure on longer-term interest rates, support mortgage markets, and help to make broader financial conditions more accommodative.

The Committee will closely monitor incoming information on economic and financial developments in coming months. If the outlook for the labor market does not improve substantially, the Committee will continue its purchases of agency mortgage-backed securities, undertake additional asset purchases, and employ its other policy tools as appropriate until such improvement is achieved in a context of price stability. In determining the size, pace, and composition of its asset purchases, the Committee will, as always, take appropriate account of the likely efficacy and costs of such purchases.

To support continued progress toward maximum employment and price stability, the Committee expects that a highly accommodative stance of monetary policy will remain appropriate for a considerable time after the economic recovery strengthens. In particular, the Committee also decided today to keep the target range for the federal funds rate at 0 to 1/4 percent and currently anticipates that exceptionally low levels for the federal funds rate are likely to be warranted at least through mid-2015.(2015年半ばまで異例の低金利を続けるとの宣言!2014年から延長!)

Voting for the FOMC monetary policy action were: Ben S. Bernanke, Chairman; William C. Dudley, Vice Chairman; Elizabeth A. Duke; Dennis P. Lockhart; Sandra Pianalto; Jerome H. Powell; Sarah Bloom Raskin; Jeremy C. Stein; Daniel K. Tarullo; John C. Williams; and Janet L. Yellen. Voting against the action was Jeffrey M. Lacker, who opposed additional asset purchases and preferred to omit the description of the time period over which exceptionally low levels for the federal funds rate are likely to be warranted. (いつもの人が反対)

FRB: Press Release--Federal Reserve issues FOMC statement--September 13, 2012

http://www.federalreserve.gov/newsevents/press/monetary/20120913a.htm

3:00ごろ FOMC経済見通し発表

3:15ごろ バーナンキ議長会見

「雇用情勢を非常に懸念。」

「金融政策は万能薬ではない。」

「景気回復は不十分。」

「新MBS購入は住宅市場をサポート。 」

「欧州情勢や財政で逆風にさらされている。」

「FRBの資産購入は財政支出と同じではない。FRBの資産購入が財政赤字削減への強い支援となる。」

「インフレはFRB目標の2%付近に留まっている。」

「引き締め政策に急がず、回復がしっかりと根付くまで時間かける。」(利上げに慎重姿勢)

「失業率低下で一段の進展確認する必要。」

「景気が弱まれば証券購入をもっと増やす。」(ドルはジャンジャンいくらでも刷りますよ)

「購入の総額は景気がどうなるかで決まる。」

「政治的、財政政策的な不透明感が雇用と設備投資に影響。」

「不透明感が早く解消されればされるほど恩恵を受ける。」

「労働参加率の低下は一部景気循環的な要因による。」

「職探しをあきらめたり、やる気なくして離れた人もいる。」

市場予想どおりの実質ゼロ金利据え置きでしたが、

まずQE3実施宣言、しかも、労働市場が改善されるまで資産購入を続けますよ=ドルをジャブジャブ刷り続けますよ宣言!

次いで、なんと2015年までの異例の低金利継続宣言!が来ました。

驚いた人が多いと思います。

その後のバーナンキ会見では、

前回と同様、基本的に悲観的な内容となりました。

常識的、ファンダメンタル分析的に考えると、

FOMC金利で、まずドルが大暴落、

株は低金利継続の安心感とドルジャブジャブで上昇、

となるのが自然に思えます。

では、この材料を受けて、机上の空論ならぬ現実のマーケットはどのように動いたのでしょうか?

↓のチャートを見る前に1分間想像してみてください。

・NYダウ の値動き → 上昇?下落?

・ドル円 の値動き → 上昇?下落?

・ユーロドル の値動き → 上昇?下落?

・ユーロ円 の値動き → 上昇?下落?

・ポンドドル の値動き → 上昇?下落?

・ポンド円 の値動き → 上昇?下落?

・原油 の値動き → 上昇?下落?

・金 の値動き → 上昇?下落?

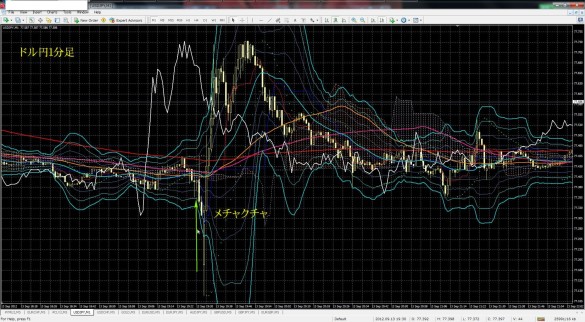

5分足 以下のチャートでは19:30が日本時間1:30

FOMC発表の初動は、

株 狂い上げ

ドル 暴落(対円でも、それ以外でも、純然たるドル安)

の反応でした。

常識で考えて理解できる値動きです。

しかし、対円以外はそのままドル安の流れだったのですが、

突如対円で巨大なカウンターが入り、ドル高の動きが発生!!!

対円ではドル安の動きが封じられ、

結果としてクロス円はNYダウとともに狂い上げとなりました。

ドルをいくらでもジャブジャブ刷りますよ宣言が来たのに、

対円でドル高になるというのは、

常識的、ファンダメンタル分析的に考えるとまったく意味が分かりませんが、

これが生きた相場なのです。

さて、場味の分析ですが、

最強のドル安材料だったわけですが、

ドル円はドル安の流れにはなりませんでした。

マーケット全体はバブル・ドル安の流れなわけですが、

ドル円相場だけ奇妙なことになっております。

クロス円の上昇に引っ張られて、上方向のベクトルが生じると同時に、

ドル安のベクトルも基底にあるため、

方向感を完全に喪失し、上に行きたいのか下に行きたいのか、

流れが読めない状態になっております。

米国大統領選が終わるまで、グズグズとこのような状態が続きそうです。

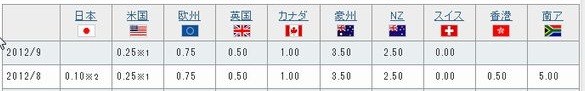

※各国政策金利一覧

【もれなくプレゼント全一覧はこちら】

FX手数料スプレッド・スワップ比較の決定版 外為FX業者比較完全データベース

おすすめ検索1:【豪ドル円スワップ金利ランキング】

おすすめ検索2:【ドル円スプレッドランキング】

【豪華キャンペーン中】

【くりっく365手数料ランキング】

FOMCまとめ 2月 声明全文と各国政策金利一覧 -2018年2月04日

FOMC議事録 全文 1月 5分足 -2018年1月04日

FOMCまとめ 12月 声明全文と各国政策金利一覧 市場予想通りの利上げにマーケットの反応は? -2017年12月14日

FOMC議事録 全文 11月 5分足 -2017年11月23日

FOMCまとめ 11月 声明全文と各国政策金利一覧 -2017年11月02日

FOMC議事録 全文 10月 5分足 -2017年10月12日

FOMCまとめ 9月 声明全文と各国政策金利一覧 -2017年9月21日

FOMC議事録 全文 7月 -2017年7月06日

FOMCまとめ 7月 声明全文と各国政策金利一覧 -2017年7月27日

FOMC議事録 全文 8月 5分足 -2017年8月17日

FOMC議事録 全文 5月 -2017年5月25日

FOMCまとめ 6月 声明全文と各国政策金利一覧 予想通りの利上げにマーケットの反応は? -2017年6月15日

FOMC議事録全文 4月 5分足 -2017年4月06日

FOMCまとめ 5月 声明全文と各国政策金利一覧 -2017年5月04日

FOMC議事録全文 1月 5分足値動きまとめ -2017年1月05日

FOMCまとめ 2月 声明全文と各国政策金利一覧 -2017年2月02日

FOMC議事録全文 2月 -2017年2月23日

FOMCまとめ 3月 声明全文と各国政策金利一覧 予想どおりの利上げ実施にマーケットの反応は? -2017年3月16日

FOMC議事録全文 10月 5分足値動きまとめ -2016年10月13日

FOMCまとめ 11月 声明全文と各国政策金利一覧 -2016年11月03日

FOMC議事録全文 11月 5分足値動きまとめ -2016年11月24日

FOMCまとめ 12月 声明全文と各国政策金利一覧 0.25%の利上げにマーケットの反応は? -2016年12月15日

FOMC議事録全文 7月 5分足まとめ -2016年7月07日

FOMCまとめ 7月 声明全文と各国政策金利一覧 -2016年7月28日

FOMC議事録全文 8月 5分足値動きまとめ -2016年8月18日

FOMCまとめ 9月 声明全文と各国政策金利一覧 -2016年9月22日

FOMC議事録全文まとめ 5月 5分足 -2016年5月19日

FOMCまとめ 6月 声明全文と各国政策金利一覧 -2016年6月16日

FOMCまとめ 4月 声明全文と各国政策金利一覧 -2016年4月28日

FOMCまとめ 1月 声明全文と各国政策金利一覧 -2016年1月28日

前:日本経常収支、RBNZ、SNB政策金利、イタリア国債入札、米FOMC政策金利、CPIの週、色々盛りだくさんの週、ドル円の保合は限界に近い!!近々大爆発の予感

次:Bollinger Bands再入門 6 バンドの歴史、不変幅の曲線チャネル(Constant Width Curvilinear Channels) 【FX・株のテクニカル分析入門 第280号】