先ほど、メルマガ最新号

FX・株のテクニカル分析入門 第494号

エリオット波動論再入門 106

チャネリング7 最終的なチャネル 検証編 後編

を発行致しました。

以下は前号のバックナンバーです。

FX・株のテクニカル分析入門 第493号

エリオット波動論再入門 105

チャネリング6 最終的なチャネル 検証編 前編

━━━[お知らせ ]━━━━━━━━━━━━━━━━━━

今月のキャンペーン一覧

http://hikaku.fxtec.info/fxfxfx.html

━━━━━━━━━━━━━━━━━━━━━━━━━━━━

こんばんは。

FXTECです。

いつもご愛読ありがとうございます。

感謝します。

さて、本日は、

エリオット波動論再入門 105 チャネリング6 最終的なチャネル 検証編 前編

をご紹介いたします。

http://fxtechnicalblog.fxtec.info/imgs/ah580.JPG

http://fxtechnicalblog.fxtec.info/img2016/eli201610.png

http://fxtechnicalblog.fxtec.info/img2016/finalchannel.png

http://fxtechnicalblog.fxtec.info/img2016/SS20150222.png

http://fxtechnicalblog.fxtec.info/img2016/SSDiagonalTriangle-eur-4th.png

http://fxtechnicalblog.fxtec.info/img2016/SSdoublezigzag.jpg

http://fxtechnicalblog.fxtec.info/img2016/SSflat3.png

※日経平均CFDを売買できるFX会社・証券会社

DMM.com証券、手数料無料、日経CFDスプレッド7、レバレッジ10倍

http://fxtechnicalblog.fxtec.info/url/r.cgi?dmm-cfd

GMOクリック証券、手数料無料、日経CFDスプレッド2~9変動、レバレッジ10倍

http://fxtechnicalblog.fxtec.info/url/r.cgi?gmo-cfd

IG証券、手数料無料、日経CFDスプレッド8、レバレッジ10倍

http://fxtechnicalblog.fxtec.info/url/r.cgi?ig-shoken-cfd

■はいはい、で、エリオットって何だっけ?

エリオットとは、

米国の伝説のテクニカルアナリスト

Ralph Nelson Elliott ラルフ・ネルソン・エリオット(1871~1948)

http://fxtechnicalblog.fxtec.info/imgs/Elliot.gif

のことです。

一見して真面目そうな方です。

エリオットはレストランと鉄道を専門とする会計士で、

メキシコや中央アメリカの鉄道会社、政府機関などを転々とした後、

重病に罹り、58歳で退職。

その後数年間、カリフォルニアの自宅で療養生活を送りますが、

その間に、株式市場に関する独自の理論を構築したと言われています。

その後1938年(第二次世界大戦直前)、

エリオットが書いた論文をまとめた

「The Wave Principle(エリオット波動原理)」

(Charles J. Collinsとの共著)

が出版されました。

現在広く知られているエリオット波動理論は、

この「The Wave Principle」に基づいています。

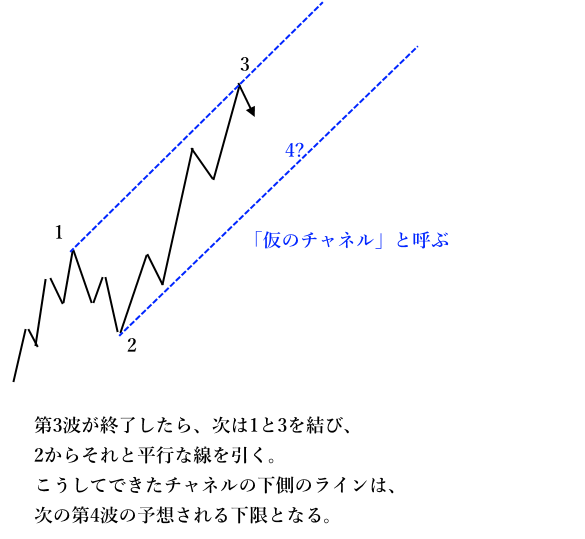

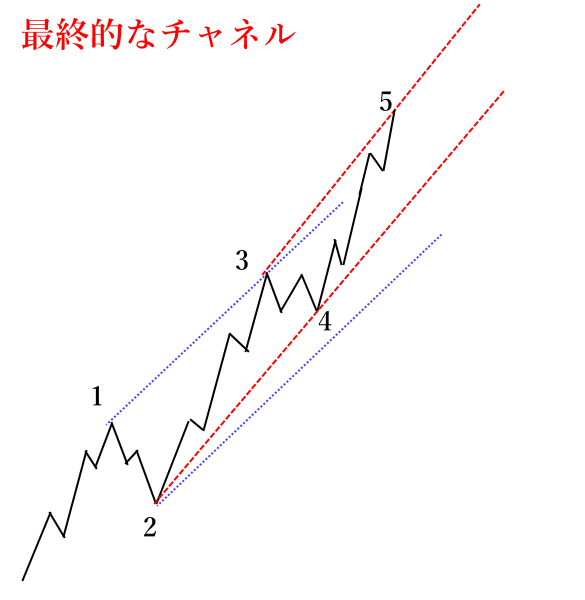

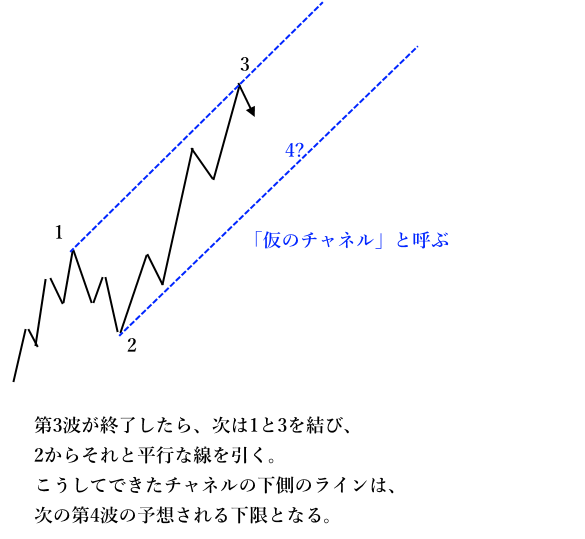

■はいはい、で、「チャネリング」って何だっけ?オカルト?

「エリオットは、

主に平行なトレンドのチャネルを引くと、

しばしばかなり正確に

衝撃波の上側と下側のラインを引くことができる

と述べている。

(中略)

衝撃波のチャネリング(Channeling) では、

まず最初に少なくとも3つの基準点が必要である。

図2.8に示したように、

第3波が終了したら、次は1と3を結び、

2からそれと平行な線を引く。

こうしてできたチャネルの下側のラインは、

次の第4波の予想される下限となる

(多くの場合、第3波がかなり延長すると、

当初の始点は最終的なチャネルの基点ではなくなる)。

もしも第4波が

チャネルの下側ラインに届かない地点で終了すると、

第5波の上限を予想するために、

新たにチャネルを引き直さなければならない。

それにはまず最初に、第2波と第4波の終点を結ぶ。

もしも第1波と第3波が通常の波であれば、

第3波の終点から延長した上側のチャネルラインが

次の第5波の予想される上限となる確率はかなり高い(図2.9を参照)。

しかし、第3波がほぼ垂直に伸びるなど異常に強いときは、

その頂点から引かれる平行な線もかなり急こう配となる。

これまでの経験によれば、

第1波の頂点を通るベース線によるチャネルはかなり有効

(中略)

ときに潜在的な2本の上向きのトレンドラインを引いて、

そのチャネル内の波のカウントと出来高の特徴に注目し、

波のカウントによって正当化される適切な行動をとることも有効であろう。

プライマリー第5波におけるインターミーディエット第5波は、

その波がこの2つの段階の上側ラインに同時に達したときに

終了することが多い。

また、スーパーサイクル段階の上放れは、

株価がサイクル段階の上側ラインに達したときとほぼ同時に

終了することが多い。」

以上、『エリオット波動入門』より引用

http://fxtechnicalblog.fxtec.info/url/r.cgi?elliot2014

《コメント》

チャネル(channel)とは、英語で「水路、運河」の意味で、

http://fxtechnicalblog.fxtec.info/bw_uploads04/tm_panama_canal_03.jpg

テクニカル分析一般では、

トレンドラインとその対になるチャネルラインの間に形成される

帯状のゾーンのことを言います。

http://fxtechnicalblog.fxtec.info/imgs/ah580.JPG

詳しくは、当メルマガの過去ログをご参照ください。

トレンド解析の原理 その23 チャネル・ラインの基本

http://fxtechnicalblog.fxtec.info/2011/10/_23fx_233.html

エリオット波動理論における「チャネリング」の理論は、

波動のトップ、またはボトムからチャネルを展開して、

次の波動の目標値を予測することなどに利用する手法です。

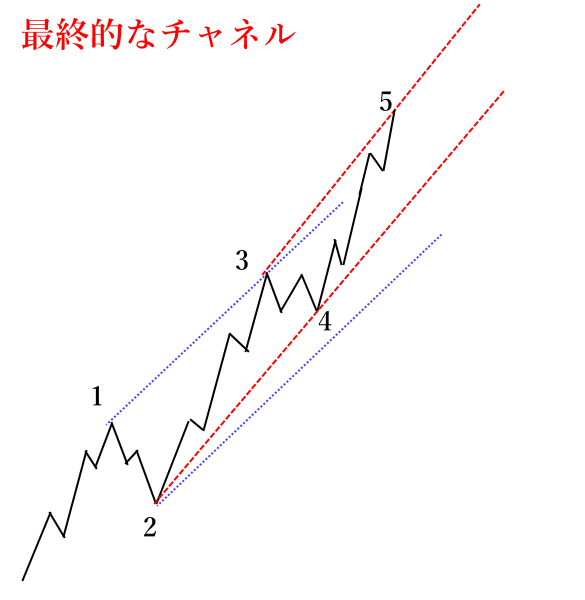

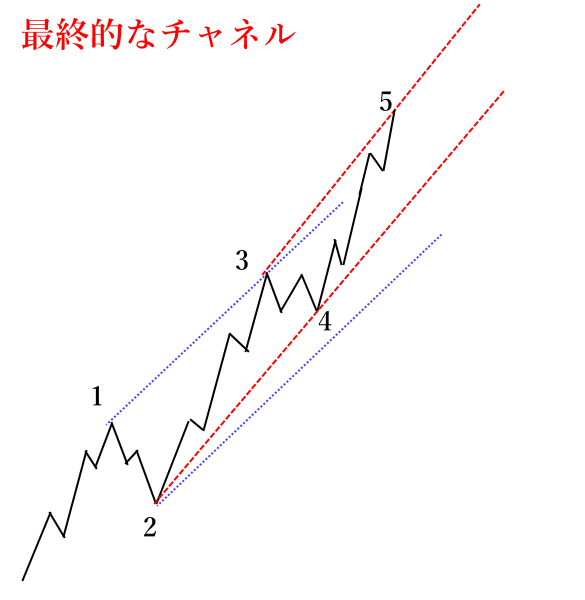

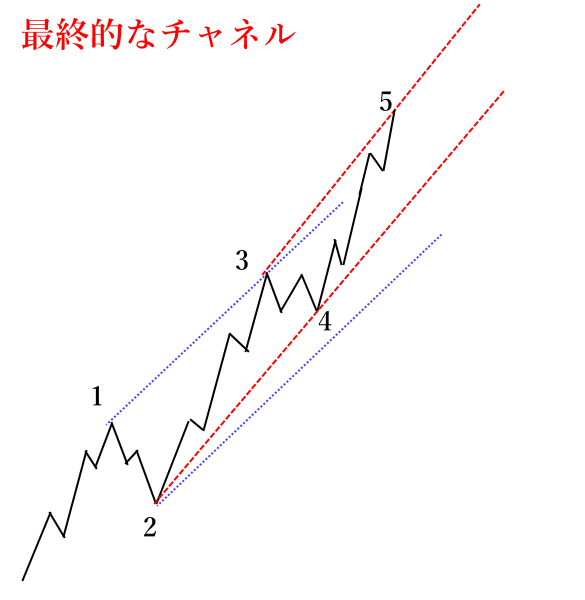

■はいはい、で、「最終的なチャネル」って何やねん?

「もしも第4波が

チャネルの下側ラインに届かない地点で終了すると、

第5波の上限を予想するために、

新たにチャネルを引き直さなければならない。

http://fxtechnicalblog.fxtec.info/img2016/finalchannel.png

それにはまず最初に、第2波と第4波の終点を結ぶ。

もしも第1波と第3波が通常の波であれば、

第3波の終点から延長した上側のチャネルラインが

次の第5波の予想される上限となる確率はかなり高い(図2.9を参照)。

しかし、第3波がほぼ垂直に伸びるなど異常に強いときは、

その頂点から引かれる平行な線もかなり急こう配となる。」

以上、『エリオット波動入門』より引用

http://fxtechnicalblog.fxtec.info/url/r.cgi?elliot2014

《コメント》

http://fxtechnicalblog.fxtec.info/img2016/finalchannel.png

前号では、第1波動と第3波動のトップを結ぶ直線を引き、

それと平行な線を、第2波動のボトムから引くと、

この第2波動からの直線が、第4波動の下限となる可能性がある、

という法則をご紹介しました。

http://fxtechnicalblog.fxtec.info/img2016/eli201610.png

この法則がハズレて、第4波動がチャネル下限まで届かない場合に、

チャネルを修正して再設定するのが今回の法則です。

具体的には、

http://fxtechnicalblog.fxtec.info/img2016/finalchannel.png

第2波と第4波の終点を結び、

その直線と平行な直線を、第3波の終点から延ばします。

すると、そのラインが最終第5波の上限となる可能性が高い、

とされています。

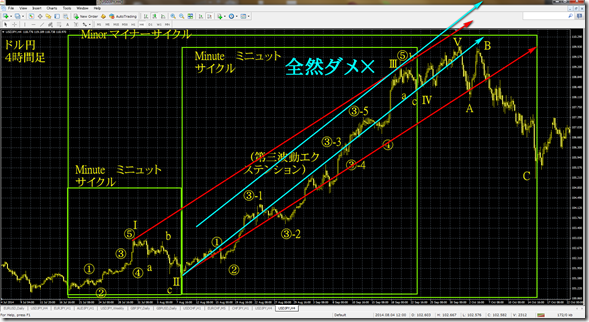

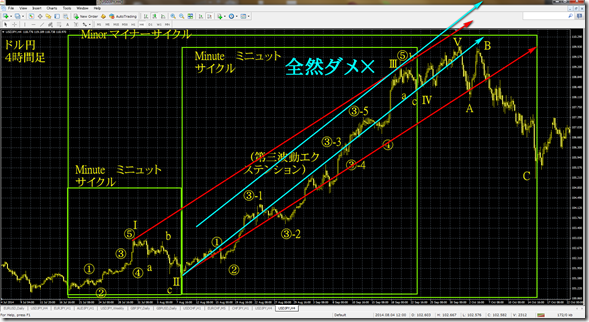

■おいおい!そんなもんオカルトだろ!実際にそんなことになるのかよ!

以下は、実際の為替相場で示現した5波動での検証結果です。

http://fxtechnicalblog.fxtec.info/img2016/SS20150222.png

http://fxtechnicalblog.fxtec.info/img2016/SSDiagonalTriangle-eur-4th.png

http://fxtechnicalblog.fxtec.info/img2016/SSdoublezigzag.jpg

http://fxtechnicalblog.fxtec.info/img2016/SSflat3.png

《コメント》

結論から言いますと、ほとんどハズレで、

あまり役に立たない法則ということが分かりました。

次号でも、引き続き検証をご紹介します。

なお、チャートにつきまして、

エリオット波動理論では終値を重視します。

この点、為替の日足分析で注意すべき点として、

為替は24時間地球上のどこかで取引が可能なため、

本質的に日足の始値、終値という概念がありません。

そこで便宜上、世界の金融センター、ニューヨークの終値を

日足の終値にするのが良いとされています。

この点、

FXプライム byGMO

http://fxtechnicalblog.fxtec.info/url/r.cgi?prime

DMM.com証券

http://fxtechnicalblog.fxtec.info/url/r.cgi?dmmfx

みんなのFX

http://fxtechnicalblog.fxtec.info/url/r.cgi?pan

マネーパートナーズ

http://fxtechnicalblog.fxtec.info/url/r.cgi?4

(以上、すべて無料で使えます)

などは、日足の終値がニューヨーク終値なので

ローソク足確認用におすすめです。

以上、少しでもご参考になりましたら幸いです。

■テクニカル分析ツール

テクニカル指標を表示するには、以下のツールを使うと便利です。

それぞれに利点があるので、

以下の5つを用途によって使い分けるのがいいと思います。

いずれも無料なので、いざというときの為にも、

5つともいつでも使える状態にすることをおすすめします。

※FXチャートソフト比較特集

チャート画面の画像付きで各社のチャートを徹底比較しています。

http://fxtechnicalblog.fxtec.info/fx_9/fx_13/

【1】 ぱっと見テクニカル

FXプライム byGMO のぱっと見テクニカルは、チャートフォーメーションや

テクニカル売買サインを自動で計算して通知してくれるので

とても便利です。正確な一目均衡表の表示ももちろん可能。

日足の区切りはNYクローズ採用。

→ http://fxtechnicalblog.fxtec.info/url/r.cgi?prime 【無料】

フォーメーション分析入門

http://fxtechnicalblog.fxtec.info/fx_9/cat128/

【2】 みんなのFX、外為ジャパン(旧MJ) (初心者から上級者まで)

正確な一目均衡表の表示が可能です。

チャート上にニュース、重要指標の結果等を表示できるので便利です。

日足の区切りはNYクローズ採用。

みんなのFX 【無料】

→ http://fxtechnicalblog.fxtec.info/url/r.cgi?pan

外為ジャパン(旧MJ) 【無料】

→ http://fxtechnicalblog.fxtec.info/url/r.cgi?1192

【3】 マネーパートナーズ ハイパースピード(初心者から上級者まで)

正確な一目均衡表の表示が可能です。

多数のテクニカル指標を利用可能。

日足の区切りはNYクローズ採用。

→ http://fxtechnicalblog.fxtec.info/url/r.cgi?4 【無料】

【4】GMOクリック証券Platinum Chart

Webブラウザで利用するチャートですが、非常に高機能。

正確な一目均衡表の表示が可能です。

日足の区切りはNYクローズ採用。

→ http://fxtechnicalblog.fxtec.info/url/r.cgi?csec 【無料】

【5】 MetaTrader 4(中級以上向け)

日足の区切りは各業者でバラバラです。

日足で利用するには色々と知識が必要です。

→MetaTraderまとめWiki http://hikaku.fxtec.info/metatrader/

その他、業者比較はこちらで。

http://hikaku.fxtec.info/

■ 次回予告

次回は、

エリオット波動論再入門 106 チャネリング7 最終的なチャネル 検証編 後編

をご紹介いたします。

───────────────────────────────────

発行者サイト

FXテクニカル分析&業者比較Blog

http://fxtechnicalblog.fxtec.info/

外為FX業者比較完全データベース

http://hikaku.fxtec.info/

お問い合わせ: fx@fxtechnical.net

メルマガバックナンバー

http://fxtechnicalblog.fxtec.info/fx_9/fx_6/

当メルマガにかかわるすべての権利は当メルマガの発行者が有しています。

許可なく転載、複製、販売、放送、レンタルすること、及びオークションへ

の出品・販売等は、法律により禁止されています。

───────────────────────────────────

【もれなくプレゼント全一覧はこちら】

FX手数料スプレッド・スワップ比較の決定版 外為FX業者比較完全データベース

おすすめ検索1:【豪ドル円スワップ金利ランキング】

おすすめ検索2:【ドル円スプレッドランキング】

【豪華キャンペーン中】

【くりっく365手数料ランキング】

エリオット波動論再入門 170 フィボナッチ時間級数7 【FX・株のテクニカル分析入門 第558号】 -2018年2月18日

エリオット波動論再入門 169 フィボナッチ時間級数6 【FX・株のテクニカル分析入門 第557号】 -2018年2月12日

エリオット波動論再入門 168 フィボナッチ時間級数5 【FX・株のテクニカル分析入門 第556号】 -2018年2月04日

エリオット波動論再入門 167 フィボナッチ時間級数4 【FX・株のテクニカル分析入門 第555号】 -2018年1月28日

エリオット波動論再入門 166 フィボナッチ時間級数3 【FX・株のテクニカル分析入門 第554号】 -2018年1月21日

エリオット波動論再入門 165 フィボナッチ時間級数2 【FX・株のテクニカル分析入門 第553号】 -2018年1月14日

エリオット波動論再入門 164 フィボナッチ時間級数1 【FX・株のテクニカル分析入門 第552号】 -2018年1月07日

エリオット波動論再入門 163 推進波の倍率10 検証9 【FX・株のテクニカル分析入門 第551号】 -2017年12月24日

エリオット波動論再入門 162 推進波の倍率9 検証8 【FX・株のテクニカル分析入門 第550号】 -2017年12月17日

エリオット波動論再入門 161 推進波の倍率8 検証7【FX・株のテクニカル分析入門 第549号】 -2017年12月10日

エリオット波動論再入門 160 推進波の倍率7 検証6 【FX・株のテクニカル分析入門 第548号】 -2017年12月03日

エリオット波動論再入門 159 推進波の倍率6 検証5 【FX・株のテクニカル分析入門 第547号】 -2017年11月26日

エリオット波動論再入門 158 推進波の倍率5 検証4 【FX・株のテクニカル分析入門 第546号】 -2017年11月19日

エリオット波動論再入門 156 推進波の倍率3 検証2 第3波が延長した場合→第1波と第5波の長さは均等、またはそれらの波は第3波に対して0.618の比率になる 2【FX・株のテクニカル分析入門 第544号】 -2017年11月05日

エリオット波動論再入門 155 推進波の倍率2 検証1 【FX・株のテクニカル分析入門 第543号 】 -2017年10月29日

エリオット波動論再入門 154 推進波の倍率1 概要 【FX・株のテクニカル分析入門 第542号】 -2017年10月22日

エリオット波動論再入門 153 リトレイスメント 【FX・株のテクニカル分析入門 第541号】 -2017年10月15日

エリオット波動論再入門 152 比率分析 【FX・株のテクニカル分析入門 第540号】 -2017年10月08日

エリオット波動論再入門 151 フィボナッチ級数 10 ファイと加算級数 【FX・株のテクニカル分析入門 第539号】 -2017年10月01日

エリオット波動論再入門 150 フィボナッチ級数 9 波動原理の構成におけるフィボナッチ数 【FX・株のテクニカル分析入門 第538号】 -2017年9月25日

エリオット波動論再入門 149 フィボナッチ級数 8 らせん的な株式相場におけるフィボナッチ 【FX・株のテクニカル分析入門 第537号】 -2017年9月17日

エリオット波動論再入門 141 波の個性 Wave Personality 15 まとめ【FX・株のテクニカル分析入門 第529号】 -2017年7月23日

エリオット波動論再入門 142 フィボナッチ級数 1 ピサのレオナルド・フィボナッチ【FX・株のテクニカル分析入門 第530号】 -2017年7月30日

エリオット波動論再入門 143 フィボナッチ級数 2 定義 【FX・株のテクニカル分析入門 第531号】 -2017年8月06日

エリオット波動論再入門 144 フィボナッチ級数 3 黄金比率 【FX・株のテクニカル分析入門 第532号】 -2017年8月13日

エリオット波動論再入門 145 フィボナッチ級数 4 黄金分割 【FX・株のテクニカル分析入門 第533号】 -2017年8月20日

エリオット波動論再入門 146 フィボナッチ級数 5 黄金長方形 【FX・株のテクニカル分析入門 第534号】 -2017年8月27日

エリオット波動論再入門 147 フィボナッチ級数 6 黄金らせん、対数螺旋(ロガリズミック・スパイラル)【FX・株のテクニカル分析入門 第535号】 -2017年9月03日

エリオット波動論再入門 148 フィボナッチ級数 7 φの意味 【FX・株のテクニカル分析入門 第536号】 -2017年9月10日

エリオット波動論再入門 137 波の個性 Wave Personality 11 B波【FX・株のテクニカル分析入門 第525号】 -2017年6月25日