日本時間 2017年10月26日(木)20:45

■ECB政策金利 20:45

結果 0.00% 予想通りのゼロ金利据え置き

※上下限金利も据え置き、マイナス0.4%~プラス0.25%

予想 0.00%

現行 0.00%

■資産購入枠

債券購入を2018年9月まで延長(ユーロ売り材料)、月額は、600億ユーロ→300億ユーロに減額(ユーロ買い材料)

■声明(フォワードガイダンス)

「必要ならばQEの規模や期間を拡大する選択肢を残す」

「QE終了後も長期間にわたり保有債券の償還元本を再投資」

21:30ごろから ECB総裁ドラギ会見

「QEは少なくとも来年9月まで継続」

「月間買い入れ額を300億ユーロに減額」

「大規模な刺激策が引き続き必要」

「成長は幅広い分野でしっかりしている」

「国内の物価圧力は引き続き抑制されている」

「成長へのリスクはほぼ均衡している」

「成長への下方リスクには為替相場が含まれる」

「コアインフレはまだ上昇トレンドを確信させず」

「総合インフレ率は年末を挟んで低下する見込み」

「コアインフレは中期的に上昇に向かう」

「他のQEシナリオについては議論しなかった」

「QEの調整は物価に関する自信を反映したもの」

「インフレ目標の達成に向けて好位置にある」

「本日の決定は全会一致ではなかった」

「QE期限をオープンエンドにすること大多数が支持」

ECB政策金利は、市場予想どおりのゼロ金利据え置きでした。

量的緩和は、期間延長の一方で、規模は縮小となりました。

好材料と悪材料が混在しております。

その後のドラギ会見は、希望が見える内容で、長い長いトンネルの向こう側の出口が見えてきたような印象です。

グローバル的な視点で見ると、

米国は経済環境順調でQE終了、利上げサイクルに乗りましたが、

その一方で、欧州、英国は、いまだに従来のジャブジャブ通貨供給を続けています(金融緩和、通貨の希薄化)。

常識的、ファンダメンタル分析的に考えると、

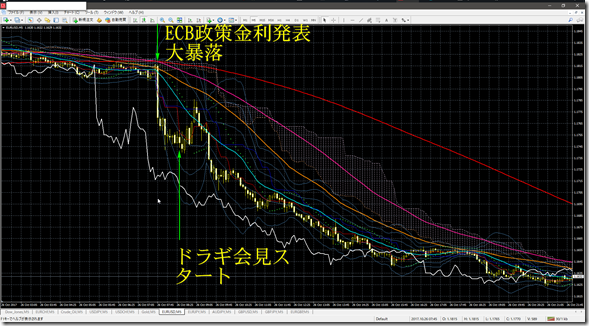

・ECB金利発表(&フォワードガイダンス)で、多少の乱高下

・ドラギ会見で、欧州は最悪期を脱して底打ち期待でユーロ買い

となるのが、ファンダメンタル分析的に自然に思えます。

では、この材料を受けて、

机上の空論ならぬ現実のマーケットはどのように動いたのでしょうか?

ファンダメンタル分析の通りに動いたのでしょうか?

↓のチャートを見る前に1分間想像してみてください。

・ユーロドル の値動き

・ユーロ円 の値動き

・ポンドドル の値動き

・ポンド円 の値動き

・ドル円 の値動き

・原油 の値動き

・金 の値動き

・NYダウ の値動き。

5分足 下記のチャートでは7:45が日本時間20:45 ECB金利。

ユーロドル5分足